El Congreso ha convalidado recientemente el real decreto-ley por el que se reforma el sistema de cotización de los trabajadores del Régimen Especial de Trabajadores Autónomos (RETA), ligando por primera vez sus cotizaciones con sus ingresos reales en la línea pactada con los agentes sociales. En términos generales, la reforma supone un avance en la dirección correcta, pues trata de acercar el tratamiento de los autónomos al de los trabajadores asalariados, lo que en general redundará en una mayor equidad del sistema y un mejor nivel de protección social para los autónomos. Algunos aspectos de la reforma, sin embargo, pueden ser problemáticos, al menos con las tablas de cotización fijadas para los próximos tres años.

El actual sistema de protección social de los trabajadores autónomos (antes de la reforma aquí comentada, que aún no ha entrado en vigor) es similar al del Régimen General de la Seguridad Social en que las cotizaciones se calculan aplicando a una base de cotización, topada por arriba y por abajo, unos tipos de cotización que en el caso de las contingencias comunes y accidentes profesionales coinciden con los del Régimen General (un 30,6% en total, sumando los pagados por el empresario y el trabajador). La cuantía de las pensiones (y otras prestaciones) se calcula a partir del historial de bases y cotizaciones del trabajador, teniendo en cuenta las bases de los últimos 25 años cotizados y el número total de tales años.

Sin embargo, los dos sistemas difieren en la libertad con la que cuentan sus afiliados para elegir su base de cotización. En el caso del Régimen General, ésta ha de coincidir con el salario del trabajador, incluyendo la parte proporcional de las pagas extra, siempre que éste esté comprendido entre la base mínima y la máxima para el grupo relevante de cotización. Los autónomos, sin embargo, pueden escoger cualquier base de cotización entre la máxima y la mínima del RETA (entre 960,6 y 4.139 euros mensuales) con independencia de sus ingresos reales hasta alcanzar los 47 años de edad. A partir de entonces, existen más restricciones para evitar la llamada “compra de pensiones” (mediante cotizaciones elevadas en la parte final de la carrera profesional), limitando la base máxima en función del historial pasado de cotizaciones (véase Sánchez, 2020). En la práctica, la gran mayoría de los autónomos (más del 80%) cotizan por la base mínima, lo que luego se traduce en pensiones medias sustancialmente más bajas que las de los asalariados.

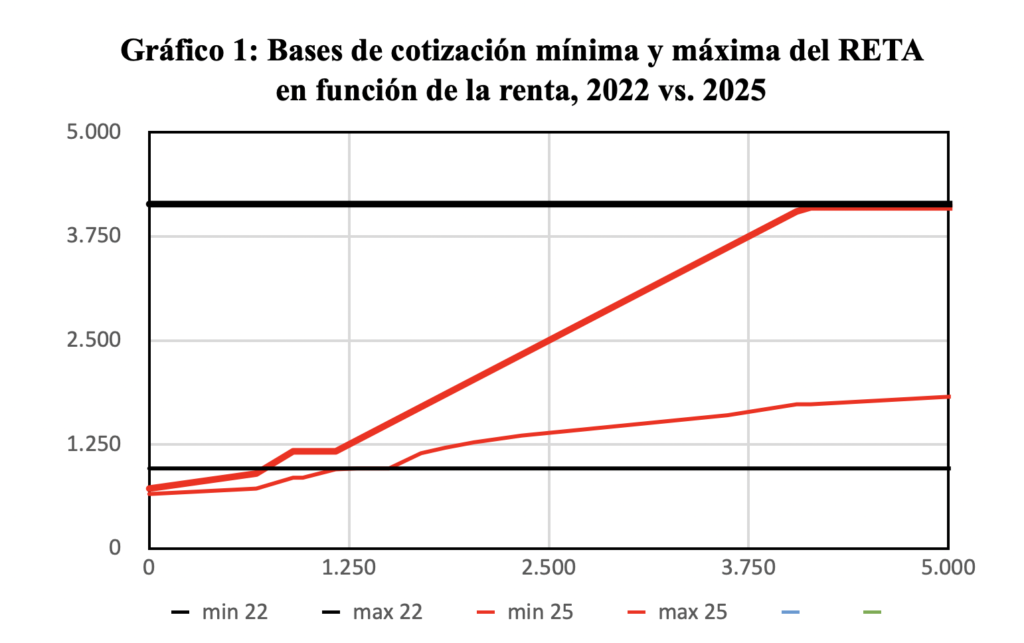

Buscando remediar esta anomalía, el RDL inicia una transición gradual hacia un sistema en el que las cotizaciones tendrán que guardar una relación más estrecha con los ingresos reales de los autónomos. Con este fin, las bases de cotización habrán de elegirse dentro de unas bandas que dependerán de los rendimientos netos declarados en el IRPF y se irán modificando durante un período transitorio de un máximo de nueve años, presumiblemente para ir estrechándolas, forzando así el acercamiento de las bases de cotización a la renta. El Gráfico 1 compara la situación inicial (en 2022) con la establecida para 2025, que es el último año para el que se ha fijado ya la tabla de bases máximas y mínimas. Mientras que en la actualidad los autónomos pueden elegir cualquier base de cotización comprendida entre el mínimo y el máximo globales del RETA (las dos líneas negras horizontales), en 2025 la base ha de elegirse, en principio, dentro del abanico definido por las dos líneas rojas, que ahora tienen pendiente positiva y están más cerca la una de la otra. Al menos hasta 2025, sin embargo, se permite cotizar por encima del límite superior correspondiente al nivel de renta. En esta primera fase de la transición hacia el nuevo sistema, por tanto, el principal cambio afecta al tope mínimo de cotización, que pasa a depender del nivel de ingresos (aunque aumenta menos que proporcionalmente con éste) y se eleva moderadamente para la mayor parte del intervalo de renta contemplado.

Por otra parte, el tope inferior de la base de cotización se reduce significativamente por debajo de su valor anterior (el de 2022) para las rentas más bajas, tal como se aprecia en el Gráfico. Esto permite que los autónomos con menores rentas puedan ver reducidas sus cotizaciones durante los próximos años, lo que ha ayudado a conseguir el acuerdo con las organizaciones que encuadran a estos trabajadores. El Gobierno ha vendido esta reducción como un logro, destacando que “con el nuevo sistema uno de cada dos autónomos tendrá acceso a una cuota más baja que la actual; tres de cada cuatro podrán pagar una cantidad igual que la actual o menor” (MISSM, 2022, p. 3). Sin embargo, una reducción generalizada de las cotizaciones de los autónomos iría en contra del objetivo teórico de la reforma de mejorar su nivel de protección social1. Un problema adicional es que la introducción de la tabla reducida, con la consiguiente reducción de las bases y cotizaciones de los autónomos con menores ingresos hasta niveles inferiores al mínimo que se aplica a los asalariados a tiempo completo introduce una desigualdad de trato que favorece a los autónomos sobre los asalariados en el acceso a las pensiones y puede generar incentivos para la contratación de “falsos autónomos” con el fin de reducir los costes sociales, lo que supondría una competencia desleal con las empresas que dan de alta a sus trabajadores como asalariados (para un análisis más detallado, véase García Díaz, 2022).

Referencias

Comisión Europea (CE, 2021). Anexo de la Propuesta de Decisión de Ejecución del Consejo relativa a la aprobación de la evaluación del plan de recuperación y resiliencia de España. Bruselas.

García Díaz, M. A. (2022). “Nota sobre el nuevo sistema de cotización del Régimen de Trabajadores autónomos (RETA).” FEDEA, Colección Apuntes, no. 2022-22. Madrid.

Ministerio de Inclusión, Seguridad Social y Migraciones (MISSM, 2022). Nota de prensa. Escrivá: “El nuevo sistema de cotización por ingresos reales para los autónomos es más flexible y equitativo y supone una mayor protección para este colectivo.”

Sánchez, A. (2020). “Normativa de cotización y pensiones de trabajadores autónomos en España: ¿Se incentiva al ahorro de ciclo vital?” Estudios sobre la Economía Española no. 2020-45. Madrid.

Notas

1 — “El objetivo de la reforma es equiparar el trato dispensado a los trabajadores por cuenta ajena y por cuenta propia, aumentar las cotizaciones al sistema de pensiones y garantizar que los trabajadores autónomos reciban unos ingresos adecuados en concepto de pensiones.” (CE, 2021, C30, p. 291)